稳固支持实体经济 去杠杆效果显现——上半年中国金融主要数据解读

上半年中国金融主要数据12日“出炉”:社会融资规模增量和新增信贷同比较快增长,而广义货币供应量M2增速明显回落。这样“一快一慢”的格局说明了什么?中国人民银行调查统计司司长阮健弘说,社会融资规模增量同比多增,表明当前金融对实体经济的支持力度较为稳固;M2增速下降,是金融体系降低内部杠杆的客观结果。

【中美创新时报北京7月12日电】(记者刘铮 李延霞)上半年中国金融主要数据12日“出炉”:社会融资规模增量和新增信贷同比较快增长,而广义货币供应量M2增速明显回落。

这样“一快一慢”的格局说明了什么?中国人民银行调查统计司司长阮健弘说,社会融资规模增量同比多增,表明当前金融对实体经济的支持力度较为稳固;M2增速下降,是金融体系降低内部杠杆的客观结果。

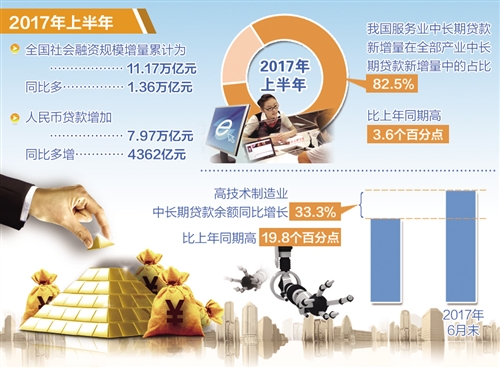

央行统计显示,2017年上半年全国社会融资规模增量累计为11.17万亿元,比上年同期多1.36万亿元;人民币贷款增加7.97万亿元,同比多增4362亿元。

阮健弘指出,总体看当前银行体系流动性基本稳定,货币信贷和社会融资规模平稳增长,市场利率小幅上升,人民币汇率总体平稳。

“银行继续加大对实体经济支持力度,信贷结构进一步优化。”中国民生银行首席研究员温彬指出,尽管企业债券融资和票据融资连续两个月下降,但银行表内贷款持续回升以及信托贷款较快增长对冲了其影响,从而确保支持实体经济融资需求。

金融对实体经济不仅在总量上保持了较大支持力度,更是在结构调整上起到了积极促进作用,体现了宏观调控的意图。

服务业、高技术制造业等发展新动能的信贷加速增长。上半年,中国服务业中长期贷款新增量在全部产业中长期贷款新增量中的占比高达82.5%,比上年同期高3.6个百分点;6月末,高技术制造业中长期贷款余额同比增长33.3%,比上年同期高19.8个百分点。

产能过剩行业和房地产贷款明显走低。6月末,中国产能过剩行业中长期贷款余额在全部产业中长期贷款余额中的占比为5.4%,比上年同期低0.8个百分点;人民币房地产贷款同比增长24.2%,增速比上年末回落2.8个百分点;上半年房地产贷款增加3.04万亿元,占同期各项贷款增量的38.1%,比上年全年占比低6.7个百分点。

“金融在服务改革、支持经济转型升级方面取得了积极成效。”阮健弘指出,上半年信贷投放有扶有控、有保有压。对有市场前景的先进制造业、服务业等领域的资金支持力度不断加大,房地产信贷增长势头回落有利于抑制房地产泡沫。

在金融对实体经济保持较大支持力度的同时,备受关注的M2增速呈持续回落之势。

央行统计显示,6月末中国M2余额为163.13万亿元,同比增长9.4%,增速分别比上月末和上年同期低0.2个和2.4个百分点。

“要客观看待M2增速放缓。”阮健弘说,随着稳健中性货币政策的落实以及加强金融监管效应的显现,近期商业银行一些与表外产品相关的资金运用科目扩张放缓,由此派生的存款及M2增速也相应下降,这是金融体系降低内部杠杆的客观结果。此外,还有一些基数效应的原因。

金融对实体经济的支持力度,并没有因为M2放缓而减弱。央行统计显示,上半年中国非金融部门持有的M2增长10.2%,比整体M2增速高0.8个百分点。

金融部门去杠杆的节奏有所把握。阮健弘说,货币政策操作预调微调,金融监管协调加强,金融部门适当把握了去杠杆的节奏。6月末,金融体系持有的M2同比增长2.5%,比M2整体增速差6.9个百分点,这一差距比5月末的8.9个百分点有所收窄。

阮健弘强调,随着金融进一步回归为实体经济服务的本源,只要实体经济合理的融资需求得到满足,M2增速放缓实际上反映了存量货币周转效率的提高。比过去低一些的M2增速可能成为新的常态,对其变化可不必过度解读。

对目前放缓的M2和较快增长的社会融资的组合,温彬认为,这一方面可以确保金融部门对实体经济的支持,另一方面又可以防范金融体系风险。

在半年的关口展望全年,货币政策将何去何从?阮健弘说,下一步人民银行将坚持稳健中性的货币政策,维护流动性基本稳定,实现货币信贷和社会融资规模平稳增长。(据新华社)